در قسمتهای قبلی آموزش تحلیل تکنیکال با مفاهیم کلی حرکت قیمت و روندها آشنا شدیم و در ادامه مفهوم سطوح حمایت و مقاومت را بیشتر درک کردیم. در این قسمت از آموزش تحلیل تکنیکال میخواهیم بیشتر وارد فاز فنی تحلیل شویم و یاد بگیریم مفهوم اندیکاتور چیست؟ انواع آنها کدامند و چگونه اندیکاتور میتواند در تحلیل به ما کمک کند.

توصیه میکنیم اگر بخشهای اول و دوم را مطالعه نکردید، برای یادگیری و درک بیشتر مطلب از ابتدای آموزش شروع کنید:

آشنایی با تحلیل تکنیکال (بخش اول)

آشنایی با تحلیل تکنیکال (بخش دوم)

اندیکاتور چیست؟

اندیکاتورها نتیجه محاسبات ریاضی از دادههای قیمتی و اطلاعات آماری داخل نمودار هستند که ممکن است در نگاه اول درک آنها برای ما کمی مشکل باشد. اندیکاتورها این اطلاعات را در قالب بصری که برای ما بیشتر قابل درک باشد، نمایش میدهند. به عبارت دیگر اندیکاتورها ابزار کمکی تحلیل تکنیکال هستند که برای ما اطلاعات پنهان در نمودار را به تصویر میکشند.

ما از اندیکاتورها باید به جهت تایید و یا رد تحلیل خود بهره بگیریم و نه سیگنالگیری و پیشبینی روند قیمتی!

هدف از استفاده اندیکاتورها

در بسیاری از جزوات آموزشی و حتی کتابها هدف استفاده از اندیکاتورها را برای پیشبینی قیمت و یا سیگنالگیری بهکار بردهاند. اما این عبارات کاملا اشتباه هستند و معمولا باعث گمراهی بسیاری از افراد مبتدی در هنگام ورود به بازار میشوند. زیرا این دسته از افراد بعد از شنیدن چنین جملاتی فکر میکنند: "چه جالب! پس میتوانیم با اندیکاتورها سیگنالهای خرید و فروش بگیریم و یا بفهمیم که چه موقع قرار است جهت روند نمودار تغییر کند." همین افکار باعث میشود تا فرد تازه وارد چند سالی درگیر شناخت انواع اندیکاتورها برای سیگنالگیری و... شود. در انتها هم با هدر دادن کلی وقت دوباره برمیگردد سر پله اول.

هدف اصلی استفاده از اندیکاتورها همانطور که گفتیم، ابزاری کمکی برای تحلیل بهتر و دقیقتر توسط تحلیلگر است. بهعبارت دیگر تحلیل یک مقوله کاملا مجزاست و اندیکاتورها صرفا در تایید جهت روند تحلیل ما، به تحلیل اعتبار میدهند. ما از اندیکاتورها باید به جهت تایید و یا رد تحلیل خود بهره بگیریم و نه سیگنالگیری و پیشبینی روند قیمتی!

انواع اندیکاتورها

بر حسب دستهبندی نوع فرمولهای بهکار رفته، ما درکل 4 نوع اندیکاتور داریم:

Trend

Oscillators

اندیکاتورهای دنبالکننده قیمت (trend)

این نوع اندیکاتورها بر حسب ویژگی که دارند، بهجای اینکه در باکس مخصوص اندیکاتورها و در زیر نمودار نمایش داده شوند، بر روی کندلهای نمودار نمایش داده میشوند. ازاینرو به آنها اندیکاتورهای دنبالکننده روند قیمتی میگویند. از معروفترین این نوع اندیکاتورها میتوان به اندیکاتور ایچیموکو (Ichimoku) اشاره کرد.

اوسیلاتورها (Oscillators)

اوسیلاتور در لغت به معنی "نوسانسنج" است. درواقع اوسیلاتورها نوعی از اندیکاتورها هستند که روی نوسانات قیمتی مانور میدهند و به ما میزان هیجانات خرید و فروش را نشان میدهند. یکی از خصوصیات بارز اوسیلاتورها این است که معمولا در یک بازه خاصی نوسان میکنند. یکی از معروفترین این اوسیلاتورها، RSI است. پس اگر جایی شنیدید که بهجای اندیکاتور از عبارت اوسیلاتور استفاده میکنند، درواقع میخواهند به نوع اندیکاتور و خصوصیات آن اشاره کنند و این یک چیز عجیب و پیچیده نیست.

اندیکاتورهای حجمی (Volume)

این نوع از اندیکاتورها همانطور که از اسمشان پیداست، بر روی حجم و ارزش معاملات تمرکز دارند. معروفترین این اندیکاتورها میتوان به، اندیکاتور Volume اشاره کرد.

اندیکاتورهای Bill Williams

مجموعهای از اندیکاتورهایی را شامل میشود که توسط آقای بیل ویلیامز ابداع شدهاند. به پاس قدردانی از زحمات ایشان، کل مجموعه اندیکاتورها را در قالب یک خانواده و به نام ایشان منتشر کردهاند. لازم به ذکر است که در این خانواده اوسیلاتورها نیز وجود دارند.

اندیکاتورهای پرکاربرد در تحلیل مقدماتی

باتوجهبه اینکه هر روزه اندیکاتورهای جدیدی توسط اشخاص مختلف ابداع و وارد بازار میشوند، امروزه اندیکاتورهای زیادی در بازار وجود دارند که شاید اگر بهصورت تخصصی بخواهیم وارد این موضوع بشویم، عمرمان کفاف ندهد.

ازاینرو پرکاربردترین اندیکاتورهایی که برای تحلیل مقدماتی ممکن است نیاز داشته باشیم را، بهصورت جداگانه توضیح میدهیم:

RSI

Volume

MA

MACD

ADX

Ichimoku

ATR

تعداد اندیکاتورها به اندازه مولکولهای بدن انسان زیاد است. هر روز نیز اندیکاتورهای جدیدی ابداع میشوند. پس خیلی درگیر اینکه همه اندیکاتورها را بشناسید، نباشید. تنها یاد بگیرید که چگونه از آنها بهعنوان ابزار کمکی در تحلیل باید استفاده کرد.

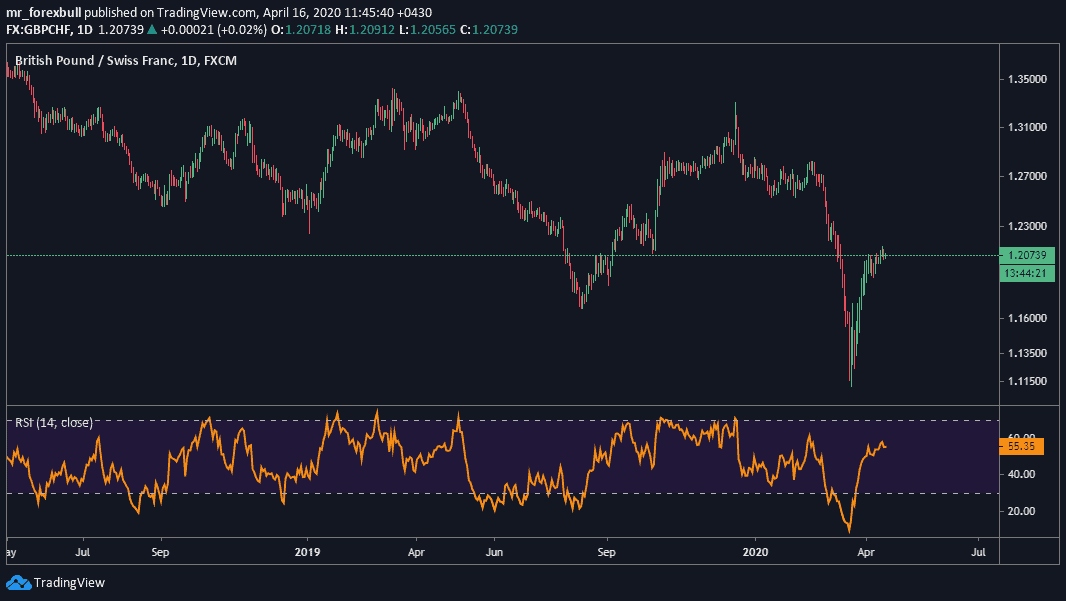

اندیکاتور RSI

یکی از معروفترین و پرکاربردترین اندیکاتورها، RSI است و همانطور که گفتیم در دسته اوسیلاتورها قرار میگیرد. این اندیکاتور بین بازه صفر تا 100 نوسان میکند و بر اساس میانگین معاملات انجام شده، به ما میزان قدرت و هیجان در خرید و فروش را نشان میدهد. هرگاه مقدار عددی این اندیکاتور به سمت 70 و بالاتر میل کند، نشان از قدرت بیشتر خریداران در آن لحظه است. همچنین هرگاه مقدار عددی RSI به سمت 30 و زیر آن میل کند، نشان از قدرت بیشتر فروشندگان در آن لحظه است.

برای اینکه در رابطه با مبحث جذاب RSI بیشتر بدانید، پیشنهاد میکنم حتما مقاله استراتژی RSI را مطالعه بفرمایید.

نحوه نمایش اندیکاتور RSI را در قسمت پایین نمودار فوق میتوانید مشاهده کنید.

اندیکاتور Volume

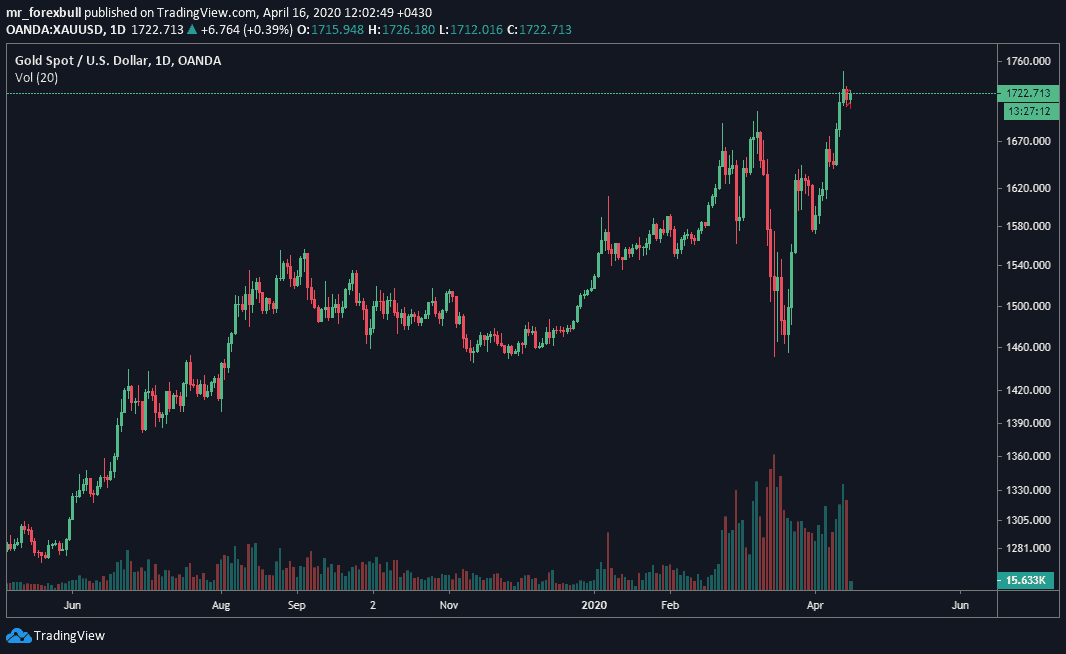

همانطور که از اسم این اندیکاتور مشخص است، به ما حجم معمالات را در نمودار نشان میدهد. در این اندیکاتور حجم معاملات به دو رنگ سبز (برای معاملات خرید) و قرمز (برای معاملات فروش) نمایش داده میشود.

حجم معاملات بالا در نمودار نشان دهنده ناحیه قیمتی مهم است. بهعبارتی دیگر یعنی امکان تغییر روند و یا شروع یک روند جدید را به ما نشان میدهد. همچنین حجم معاملات پایین نیز نشان از عدم تمایل معاملهگران به معامله در بازار است.

موارد استفاده از Volume در تحلیل تکنیکال

زمانیکه حجم معاملات خرید و همچنین قیمت درحال زیاد شدن باشد، تائید برای تحلیل روندهای صعودی است.

همچنین اگر حجم معاملات فروش در حال زیاد شدن و همزمان قیمت درحال کاهش است، این موضوع تائیدی برای تحلیل روند نزولی بهشمار میآید.

شکسته شدن خط روند و یا حمایت/مقاومت اصلی در نمودار همراه با تغییر محسوس در حجم معاملات، میتواند تائیدی برای ادامه روند در جهت شکست باشد.

مثال: در نمودار فوق همانطور که مشاهده میکنید، بعد از رسم کانال نزولی منتظر خروج از یک سمت کانال میشویم. قبل از شکست کانال از سمت بالا تغییر محسوس در حجم معاملات خرید کاملا مشهود است. این مورد میتواند تائیدی برای شکست با قدرت و ادامه حرکت قیمتی در جهت روند درنظر گرفته شود.

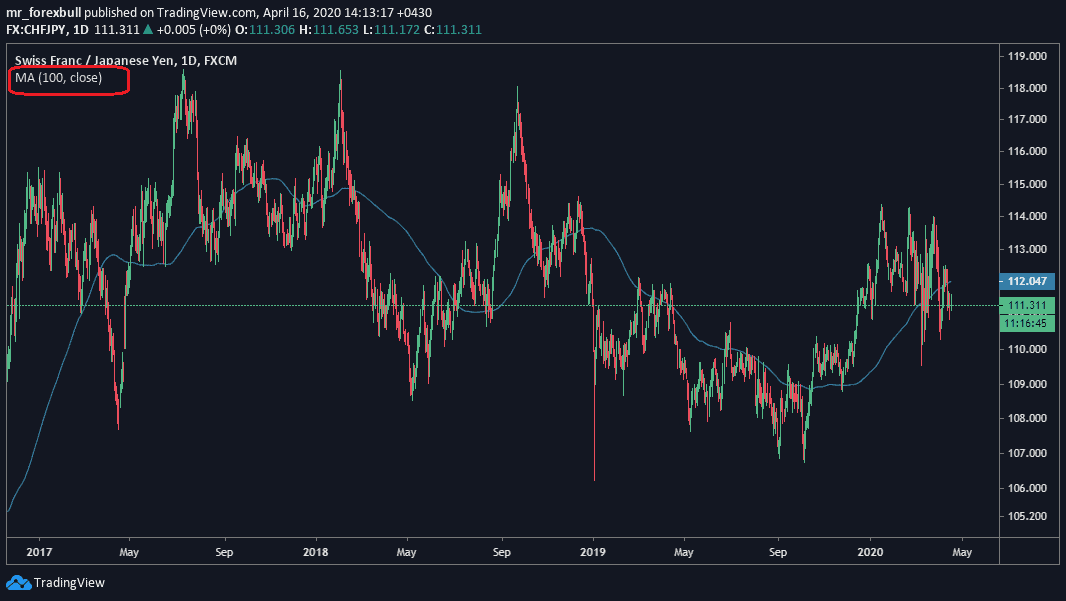

اندیکاتور MA

اندیکاتور MA مخفف عبارت Moving Average و به معنی میانگین متحرک قیمتی است.

درواقع این اندیکاتور یکی از پرکاربرد ترین و مهمترین اندیکاتورها در تحلیل تکنیکال بهشمار میآید که حتی آقای جان مورفی (نویسنده معروف کتاب تحلیل تکنیکال) نیز روی استفاده از آن در تحلیل تکنیکال تاکید داشته است.

فرمول این اندیکاتور اینگونه عمل میکند که، میانگین قیمت را در یک دوره زمانی خاص برای هر کندل تعیین و در نهایت همه این نقاط را بههم وصل میکند. به این ترتیب ما به عنوان تحلیلگر میتوانیم میزان نوسانات قیمتی در بالای خط میانگین و زیر آن را بسنجیم و از میزان تغییرات قیمتی نسبت به دورهای معلوم در گذشته آگاه شویم.

همانطور که در نمودار فوق میبینیم گاهی قیمت در بالای میانگین نوسان میکند و گاهی نیز در زیر آن، همچنین جهت حرکت صعودی و یا نزولی خودِ میانگین متحرک نیز به ما نشان میدهد که سمت و سوی حرکت قیمت به کدام سمت تمایل دارد. در گوشه بالا سمت چپ نمودار میتوانید ببینید که این میانگین متحرک برای هر کندل در 100 دوره و با قیمت پایانی محاسبه شده است (, 100 close).

نکات مهم درباره میانگین متحرک در تحلیل تکنیکال

- از قبل میدانیم که میانگین متحرک در دوره های خاص محاسبه میشود. هرچه تعداد دوره بالاتر برود، واکنش میانگین متحرک به نوسانات قیمتی کاهش مییابد. از مهمترین دورههایی که در تحلیل تکنیکال استفاده میشوند میتوان به دورههای 200، 100، 50، 21، 9، 7 و... اشاره کرد.

عکس فوق میزان حساسیت قیمت، با دورههای مختلف میانگین متحرک را نمایش میدهد (قرمز=200 و سبز=21 و سفید=9).

- توجه داشته باشید که میانگین متحرک خصوصا در دوره های 100 و 200 را میتوان به عنوان یک حمایت/مقاومت نیز در نظر گرفت. بهاین ترتیب اگر سطوح حمایت/مقاومتی ما بههمراه میانگین حرکتی باهم تقاطع ایجاد کنند، احتمال واکنش قیمت در آن سطح بیشتر میشود.

در نمودار فوق تقاطع سطح مقاومتی و سقف کانال نزولی با میانگین متحرک را مشاهده میکنید.

- نکته بعد این است که گاهی از دو یا چند میانگین قیمتی بهصورت همزمان روی نمودار استفاده میکنند. هرگاه میانگین دوره کوچکتر، میانگین دوره بالاتر را از پایین به بالا قطع کند، نشانه تمایل حرکت صعودی قیمت را داریم. هرگاه میانگین دوره کوچکتر میانگین دوره بالاتر را از بالا به پایین قطع نماید، نشان از تمایل حرکت قیمت به سمت نزول قیمت را داریم. اما باید بخاطر داشته باشیم که این علایم را فقط به جهت تائید در تحلیل بهکار میبریم و نه سیگنال.

- هرچه میانگینهای متحرک از هم بیشتر فاصله بگیرند نشانه روندی قویتر در نمودار است. این قضیه هم در روندهای نزولی و هم در روندهای صعودی صدق میکند.

انواع میانگین متحرک

در اندیکاتورها ما انواع میانگینهای متحرک را داریم که تنها تفاوت آنها باهم، در نوع فرمول و محاسبه آنها است. اما از نظر عملی همه آنها کاربرد یکسانی دارند. از انواع مهم و کاربردی میانگینهای متحرک میتوان به موارد زیر اشاره کرد:

میانگین متحرکت نمایی (EMA)

میانگین متحرک ساده (SMA)

” یک سرمایهگذاری راحت، به ندرت سودآور است.”

Robert Arnott

اندیکاتور MACD

یکیدیگر از پرکاربردترین اندیکاتورها در تحلیل تکنیکال، MACD است. این اندیکاتور درواقع مشتقی از میانگین متحرک است که از سه میانگین در دورههای 9 و 12 و 26 روزه استفاده میکند.

هدف از اندیکاتور MACD

عبارت MACD مخفف Moving Average Convergence Divergence و به معنی میانگین متحرک واگرایی و همگرایی است. MACD به ما میزان قدرت و جهت را بههمراه واگرایی و همگراییها در روند نمودار نشان میدهد. این اندیکاتور از یک خط افقی مبنای صفر تشکیل شده که اطلاعات حول آن نوسان میکنند.

اجزای تشکیل دهنده MACD

بهطور کلی MACD از یک هیستوگرام و خط سیگنال (رنگ قرمز) و خط MACD (رنگ آبی) تشکیل شده است. در این میان تقاطع خط سیگنال و MACD احتمال تغییر جهت در نمودار را نشان میدهد.

نکات مهم تحلیل تکنیکال در استفاده از MACD

- اگر خط MACD، خط سیگنال را از پایین به بالا بشکند، نشانه تغییر روند به صعودی و همچنین اگر خط MACD، خط سیگنال را از بالا به پایین بشکند، نشانه حرکت نزولی است (به تنهایی کافی نیست).

- واگرایی را نیز میتوانید با MCAD در نمودار مشخص کنید. بهاینترتیب که قلههای کوتاهتر اندیکاتور در مقابل قلههای قیمتی بالاتر نشان از واگرایی و هشدار برای اتمام روند صعودی است. همینطور برعکس این قضیه نیز برای همگرایی و نشانه انتهای نزول درنظر گرفته میشود.

- میلههای هیستوگرام در بالای خط صفر نشاندهنده قدرت بیشتر خریداران و در زیر صفر نشاندهنده قدرت بیشتر فروشندگان است.

اندیکاتور ADX

این اندیکاتور نیز به جهت شناسایی روند بازار مورد استفاده قرار میگیرد.

ADX از چهار قسمت تشکیل شده است:

شاخص ADX

همانند یک RSI عمل میکند و هرچه جهت شاخص رو به بالا باشد، نشانه قدرت بیشتر روند است.

خط مبنای عدد 20

این خط فرضی برای سنجش میزان قدرت روند در شاخصADX است. بهاین ترتیب که هرگاه شاخص ADX بالای 20 باشد، به منزله شروع روند جدید است. همچنین در هنگامی که شاخص زیر 20 است، یعنی روند، قدرت بسیار کمی دارد یا رنج است.

خط DI+

این خط را به منزله قدرت خریداران میتوان درنظر گرفت. هرچه قدرت خریداران بیشتر باشد، نشانه صعود تلقی میگردد.

خط DI-

این خط را به منزله قدرت فروشندگان میتوان درنظر گرفت. هرچه قدرت فروشندگان بیشتر باشد، نشانه روند نزولی است.

نحوه تفسیر اندیکاتور ADX

بهعنوان مثال در نمودار فوق دو حالت را برای نحوه تفسیر ADX برای شما نشان دادهایم. در حالت شماره 1، خط DI+ از DI- عبور کرده که نشان دهنده قدرت بیشتر خریداران است. همانطور که میبینیم قیمت شروع به صعود کرده اما، شاخص ADX شیب ملایمی دارد و نزدیک به خط مبنای 20 درحال حرکت است. این نکته به ما میگوید که نمودار شتاب لازم را برای ادامه روند ندارد.

اما در حالت دوم بعد از اینکه قدرت خریداران به اصطلاح ته میکشد، کم کم نوبت فروشندگان است که در قیمتهای بالاتر وارد معاملههای فروش شوند. مشاهده میکنید که شاخص ADX نیز نشان از قدرت بیشتر فروشندگان دارد که در نهایت قیمت ریزش میکند و حتی از کف قبلی هم عبور کرده و پایینتر میرود.

Ichimoku

یکی از محبوبترین و پرکاربردترین اندیکاتورهایی است که مورد استفاده بسیاری از تحلیلگران و معاملهگران است. بهطوری که حتی سیستمهای معاملهگری و سبک تحلیلی با استفاده از این اندیکاتور نیز مورد استفاده قرار میگیرد.

ایچیموکو در نگاه اول کمی پیچیده بهنظر میرسد. اما این اندیکاتور میتواند نکات مهمی مانند پیدا کردن سطوح حمایت/مقاومت، نقاط تعادلی قیمت و همینطور روند قیمت و قدرت آن را به تحلیلگر ارائه بدهد.

قسمتهای مختلف ایچیموکو

خط Tenkan Sen (رنگ قرمز)

این خط درواقع میانگین متحرک قیمتی کوتاه مدت است. فرمول محاسبه این خط بهاین صورت است که مجموع بالاترین و پایینترین قیمت 9 کندل آخر قیمتی را تقسیم بر 2 میکند. به این ترتیب دید کوتاه مدت بهتری از قیمت به ما ارائه میدهد.

خط Kijun Sen (رنگ آبی)

این خط همان میانگین متحرک بلندمدت است که از طریق فرمولی مشابه به خط تنکانسن محاسبه میشود. بهاین ترتیب که بهجای 9 کندل از 26 کندل استفاده میکند. پس میتواند دید بلند مدتتری را به ما از حرکات قیمت بدهد.

خط Chikou Span (رنگ سبز)

در اصل معادل همان نمودار خطی است که تمامی قیمتهای پایانی هر کندل (Close) را بههم وصل میکند. تنها تفاوت آن در این است که به اندازه 26 کندل به عقب انتقال داده شده است. هدف از اینکار مقایسه قیمت حال با قیمت در گذشته است.

خط Senkou Span A,B (ابر کومو)

این دو خط حاشیههای ایجاد کننده ابر کومو هستند. فرمول آنها از محاسبه میانگین کمترین و بیشترین قیمت در 52 کندل گذشته محاسبه میشوند که به اندازه 26 کندل بهسمت عقب انتقال داده شده است. فضایی که بین این دوخط تشکیل میشود را به عنوان ابر کومو میشناسند که میتوان آنرا به عنوان حمایت/مقاومت در نمودار درنظر گرفت.

نکات مهم تحلیلی در اندیکاتور ایچیموکو

- اگر چیکو اسپن (سبز) بالای نمودار قیمتی باشد، نشانه قدرت صعود و اگر پایین قیمت باشد، نشانه قدرت نزول قیمت است. همچنین اگر این خط در درون قیمت درگیر باشد نشان از روند خنثی است.

- هرگاه کیجونسن از پایین به بالا تنکانسن را قطع کند، نشانه روند صعودی است. در این حالت اگر قیمت نیز بالای خط کیجنسن باشد، نشانه قدرت بیشتر در روند صعودی است. اما اگر قیمت با خط کیجنسن درگیر باشد، نشان از ضعف در روند صعودی است. همچنین برعکس این موضوع نیز نشانه روند نزولی در نمودار است.

- اگر بعد از یه روند پرقدرت چیکو اسپن، کیجونسن و تنکانسن را از بالا به پایین قطع کند و قیمت نیز داخل ابر کومو نفوذ کرده باشد، این موضوع میتواند علامتی برای پایان روند صعودی باشد. در اینصورت میتوان انتظار داشت که قیمت بعد از شکست ابر کومو در مسیر نزولی ادامه مسیر دهد (برعکس این موضوع نیز برای علامت شروع روند صعودی میتوان درنظر گرفت).

- هرچه ضخامت ابر کومو بیشتر باشد، نشان از قدرت بیشتر محدوده حمایت/مقاومت است. انتظار داریم که قیمت در این ناحیه نوسان داشته باشد. درواقع به نوعی میتوانیم، قوانین مربوط به حمایت و مقاومت را برای ابر کومو نیز بهکار ببریم.

اندیکاتور ATR

شاید برای شما هم پیش آمده باشد که وقتی یک روندی را در نمودار تشخیص دادیم چگونه تارگت (هدف) آن روند را حدس بزنیم و کجا از معامله خارج شویم؟ اندیکاتور ATR به ما در این رابطه کمک میکند و باتوجه به میانگین روندهای گذشته به ما میگوید که حدودا تا چه حدی میتوان انتظار داشت که قیمت در جهت روند به مسیر خود ادامه دهد.

عبارت ATR مخفف عبارت Average True Range و به معنی میانگین رنج واقعی در قیمت است. بر این اساس میانگین مقدار حرکت قیمت را در دورهای خاص محاسبه و به ما اعلام میکند. این اندیکاتور نیز مثل خیلی از اندیکاتورهای دیگر، از 14 دوره بهصورت استاندارد استفاده میکند.

نحوه استفاده از اندیکاتور ATR

همانطور که در عکس فوق مشاهده میکنید اندیکاتور ATR تنها یک خط و یک عدد را به ما نشان میدهد. بعضا در جزوات مختلف بهدلیل اینکه ماهیت ATR را درست نشناختهاند، روشهای غلطی را برای استفاده و تفسیر این اندیکاتور ارائه دادهاند.

واحد عددی ATR درواقع همان میانگین مقدار جابجایی قیمت در تایمفریم نمودار است. بهعنوان مثال در نمودار فوق (یورو/نیوزلند) اندیکاتور ATR در تایمفریم روزانه عدد 27 پیپ (0.027 لات) را نشان میدهد. این به این معنی است که میانگین جابجایی قیمت در 14 روز گذشته، 27 پیپ به ازای هر روز است. حال از این آمار چگونه استفاده کنیم؟

معاملهگران معمولا برای استفاده از این اندیکاتور از ترکیب چند ATR در تایمهای مختلف استفاده میکنند. بهعنوان مثال من اندیکاتور ATR را به سبک خودم در سایت تریدینگ ویو تنظیم کردهام که بهصورت رایگان میتوانید از آن استفاده کنید.

- Daily ATR: نشان دهنده رنج قیمت در تایم روزانه است.

- AVG ATR: نشان دهنده میانگین متحرک رنج قیمتی در بازه 14 دوره است.

- Custom ATR: نشان دهنده میانگین متحرک چند ATR در دورههای مختلف و تایمفریم 4 ساعته است.

- Current ATR: نشان دهنده میزان رنج حرکتی قیمت در تایمفریم حاضر است.

- هموراه ATR روزانه تمایل دارد با مقدار AVG ATR به تعادل برسد. پس هرگاه مثل نمودار فوق دیدیم که این دو اختلاف دارند، به اینصورت برداشت میکنیم: قیمت حداکثر به اندازه اختلاف این دو عدد میتواند در بازه روزانه جابهجا شود.

- اگر در تایمفریم ساعتی کار میکنیم مقدار جابهجایی کندل بعدی را میتوانیم از اختلاف بین ATR لحظهای و Custom ATR بدست آوریم.

مثال: در نمودار فوق تا پایان کندل روزانه هنوز ATR روزانه جا دارد که حداکثر به اندازه اختلافش با AVG ATR حرکت کند (جهت حرکت مهم نیست مقدار جابهجایی مهم است).

اگر در تایم ساعتی معامله میکنیم، انتظار داریم که همواره ATR لحظه ای به مقدار Custom ATR نزدیک شود. پس در نمودار فوق انتظار داریم که در کندل بعدی حداکثر به اندازه اختلاف این دو عدد جابهجایی قیمت داشته باشیم. بنابراین اختلاف این دو مقدار به ما نشان میدهد که حداکثر به اندازه 41.3 پیپ در کندل بعد انتظار جابهجایی داریم. حال اگر کندل بعدی بیشتر از این مقدار حرکت کرده، پس احتمال این وجود دارد که در زمانهای باقیمانده تا بسته شدن کندل، کمی قیمت اصلاح کند و به اصطلاح برگردد تا ATR به تعادل برسد.

جمعبندی

تعداد اندیکاتورها به اندازه مولکولهای بدن انسان زیاد است. هر روز نیز اندیکاتورهای جدیدی ابداع میشوند. پس خیلی درگیر اینکه همه اندیکاتورها را بشناسید، نباشید. تنها یاد بگیرید که چگونه از آنها بهعنوان ابزار کمکی در تحلیل باید استفاده کرد.

در این قسمت با انواع مهمترین اندیکاتورها و نحوه بهکارگیری آنها بهطور خلاصه آشنا شدیم. در قسمت بعد الگوهای قیمتی را باهم بررسی میکنیم و یاد میگیریم که چگونه از آنها در معاملاتمان استفاده کنیم.

اگر سوالی دارید در زیر همین مقاله طرح کنید حتما به آن پاسخ خواهم داد.

درصورت مفید بودن مطلب فوق لطفا آن را با دوستان خود نیز به اشتراک بگذارید.

میتوانید ویدیوهای بیشتری از تالاربورس را در آپارات (شبکه اشتراک ویدیو) و همچنین کانال یوتیوب تالاربورس مشاهده کنید.

خیلی سخت بود

سلام هنوز بخش مقدماتی تحلیل هستیم. در سخت بودن یادگیری تحلیل هیچ شکی نیست. من تمام سعیم این بوده که بتونم مطالب با درک و فهم سخت رو برای شما آسون کنم.

زبانم از این توضیحات زیبایتان قاصره، این مطالب بسیار بسیار آموزنده بودند، حدقل برای من و از جهت از شما تشکر و قدر دانی میکنم و امیدوارم که این مباحث تکمیل گردد و تا اخر ادامه پیدا کند، انشاالله. برایتان آرزوی بهترین هارا میکنم.

ممنون از انرژی که میدید. حتما ادامه دار خواهد بود

سلام ممنون از اموزش عالی و روونتون بسیار شیوا و ساده سازی شده متن هارو گذاشتید استفاده کردم و بسیار کاربردی بود . لطفا راجب ایچی موکو هم اموزش بزارید

سلام چشم حتما یه مورد استراتژی های معامله با ایچی موکو رو هم معرفی میکنیم

رشته تحصیلی من با بورس، کاملا متفاوت است. در مورد فهم اندیکاتورها همیشه مشکل داشتم. الان، تازه فهمیدم چی به چیه. سپاس

خوشحالم که براتون مفید بوده

سلام میتونم به بخش های قبلی نیز دسترسی داشته باشم؟

بله در صفحه اصلی سایت، بخش های قبل رو میتونین مشاهده کنید

سلام و عرض ادب سیامک هستم بسیار عالی و آموزنده بود و کلی استفاده کردم

سپاس از شما

ممنون از شما بابت مقاله، دستتون درد نکنه

خواهش میکنم

خیلی سایت هارو در رابطه با تحلیل تکنیکال خوندم، خیلی خوب نبودن، آموزش دادن هنر میخواد که شما عالی بودین واقعا لذت بردم. همیشه موفق باشید.

شما لطف دارین. قطعا هدف ما فقط افزایش علم شماست. خوشحالیم که براتون مفید بوده.

ممنون از مقاله هایی با گویش ساده

لطفا مقاله بعدی رو هم بزارید هر چه سریعتر ممنون

خوشحال میشم که علاقمندانی مثل شما اینطور پیگیر مباحث بعدی هستند و این برای من یعنی انگیزه بیشتر

سلام خسته نباشید و ممنون از شما بابت مقاله.

امکان داره قسمت اول و دوم و البته سوم رو به ایمیل من ارسال کنید. لطفا.